第3部 不動産の売却

適正な売却額の査定編

(1) 不動産を売るタイミング

ここまで、主に「不動産」を買う側から見てきた「不動産の“正解”」という趣旨からは少しズレますが、最近のマーケットは、「買う」よりも「売る」方に適しているので、売却についても触れたいと思います。

今は、「不動産を売るチャンス!」やら「売り時」と聞くことが多いのではないかと思うのですが、それは本当でしょうか? そこから検証してみましょう。

売り時

そもそも『売り時』とはどんな時期のことをいうのでしょうか?

『マーケットが天井で、少し先の将来、不動産価格が下落する可能性が高い』

と判断される時期だと思います。では、現在のマーケットがどのような状況であるのかは、どのような指標を見れば分かるのでしょうか?

利回り

まず、「利回り」に注目してみます。

| 利回り = ( 年間賃料収入 – 諸経費 – 固都税等 )÷ 物件価格 |

この式の通り、物件価格が高くなると「利回り」は低くなる関係です。景気も良くなり、賃料も上昇するなら「利回り」は変わらない筈です。より実体経済と連動する賃料が上がらなければ、「利回り」は下がる一方なので、低い「利回り」になっている場合は、不動産価格が過熱気味であると判断することになります。

では、不動産の「利回り」は、どれくらい低くなると“過熱気味”だと判断されるのでしょうか?

そもそも、不動産を保有・管理するということは、管理する手間や空室リスク、災害での損傷リスク等を負うことになります。この手間とリスクの分、銀行の定期預金などの預けるより高い「利回り」が見込めないといけない筈です。また、多くの場合、不動産はローンで購入するので、「ローン金利+α」の利回りがないとジリ貧になります。

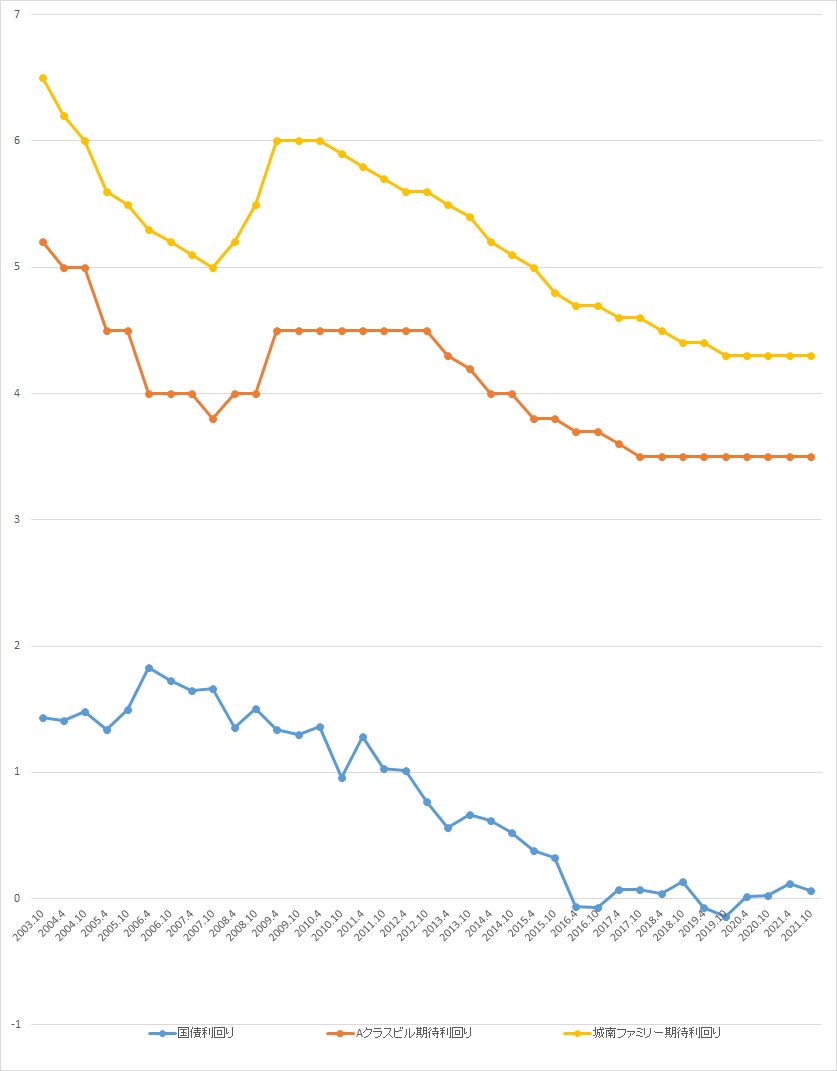

下のグラフは、「一般財団法人 日本不動産研究所」の公表資料である「不動産投資家調査」記載の数値をまとめたものです。10年物国債のデータは、財務省の国債金利情報から取っています。

●青い線:10年物国債の金利

●オレンジ色の線:丸の内・大手町にあるAクラスビルの期待利回り

●黄色の線:渋谷・恵比寿まで15分以内の鉄道沿線にあるファミリー向け物件の期待利回り

Aクラスビル(優良テナントが集まる大型ビル)の期待利回りが3%台半ばになっていることが分かります。また、ファミリー向け一棟賃貸物件の期待利回りも4%台前半まで落ちてきています。

保有・管理することに手間やリスクが生じる不動産で、この数値は“かなり低い”のは確かです。ただ、現在は国債利回りも非常に低いので、リスクプレミアム(期待利回りと国債利回りの差)がAクラスビルでも3%以上あります。なので“バブル”とまでは言い切れません。

結論を言いますと、「バブルとは言わないが、これ以上、期待利回りが下落する(価格が上昇する)ことは考えにくい状態である。」と判断します。

| [余談] バブルの頃は、不動産ローン金利よりも低い取引利回りでも買い手が付いたそうです。どうせ不動産価格が上がるから、そのキャピタルゲイン(値上がり益)でローンは返済できる、という判断だったのでしょう。また、実際の取引利回りも2.5%を切る水準になったと聞いています。それに対して現時点では、天井を突き抜けるような価格の上昇は見られず、Aクラスビルでも取引利回りは3%程度あるようなので、“バブル”とはいえないと思っています。 “バブル”は、合理的な説明ができない、採算が取れると思えない、そんな無謀な取引が行われてしまう状況だと思うので。 ただ、“バブル”に近い数字にはなっているので、注意は必要です。 |

年収倍率

次に注目するのは、「年収倍率」です。

| 年収倍率 = 物件価格 ÷ 年収 |

これは、式の通り「年収の何倍で物件が買えるか」を表すものです。こちらも、『実需(実際に住むために購入する需要)』の裏付けとなる「年収」の伸びよりも、物件価格の上昇率が高くなると「年収倍率」は高くなる関係です。「年収」がしっかりと伸びているのであれば、物件価格が高くなっても実需は追いついてきます。

※「年収倍率」については、「不動産を買うタイミング(年収倍率)」でも触れました。

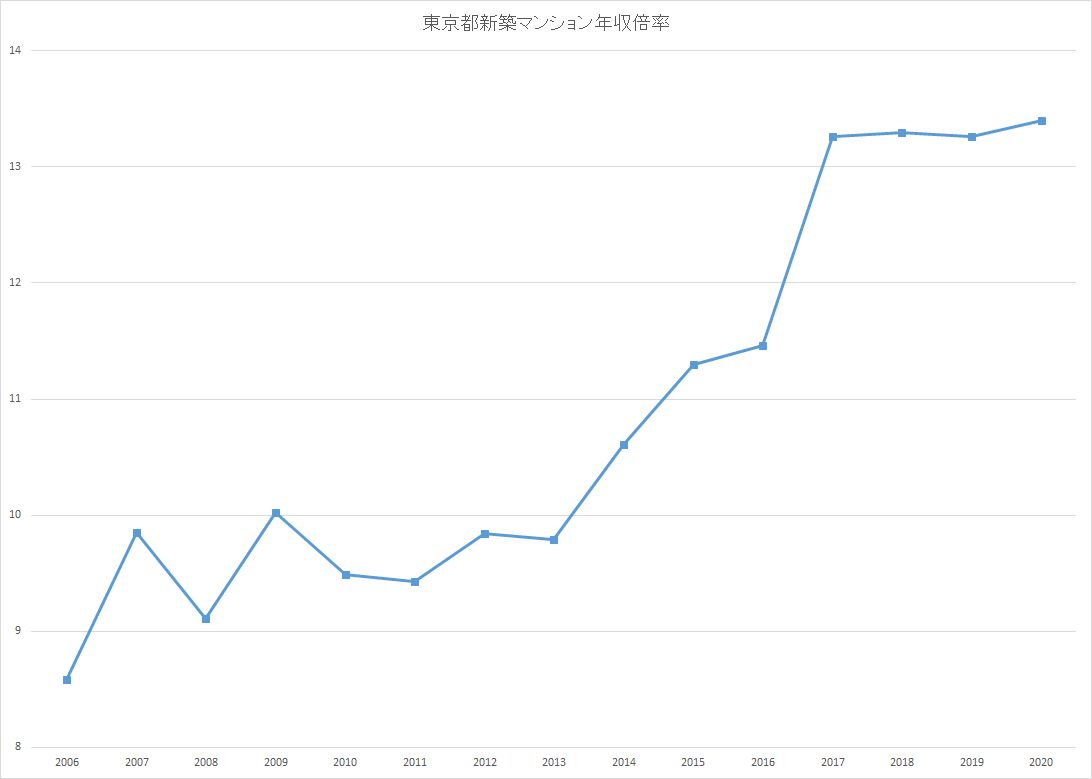

上のグラフは、(株)東京カンテイの「新築マンション年収倍率」にある東京都の数値です。

前のコラムでも書きましたが、昔も今も、不動産の一番の“買い手”は、エンドユーザー(一般消費者)です。つまり、エンドユーザーが買ってくれると、不動産価格は上昇し、エンドユーザーが買ってくれなくなると、不動産価格は下落します。

では、エンドユーザーが買ってくれなくなるのは、どのポイントかというと、一つの目安としては『年収倍率10倍』の線です。

#あくまで目安なので、他の要素も考えないといけないですが、考慮する比率としては、かなり重要な位置を占めるデータだと思います。

今回は、売却側の立場からいうと、年収倍率が10倍を超えているということは、売れ行きが鈍り、価格が下げに転じる可能性があるタイミングだと思っていいでしょう。

| [お断り] 「不動産相場はもう頭打ちです。」と2018年に書いてからも、不動産価格は上昇を続けています。(上のグラフを見ても分かるように頭打ちになってきてはいますが) 予想が外れ申し訳ないという気持ちはありつつも、この予想の根拠としている(重視している)データの方向性が変わらない限り、現時点でも予想は同じです。 不動産の一番大きなマーケットは一次取得者層です。ここの層の年収が上がらない限り、不動産価格が天井知らずに上昇を続けるということはあり得ないと考えています。 ただ、東京都心部は海外も含めた機関投資家のマーケットに組み入れられているので、異なる動きをする可能性はあります。それでも、都心部以外の不動産は、普通の会社員の年収が上昇しない限り、不動産価格がこのまま上昇を続けることはないでしょう。 ※インフレリスクが見えてきたので、悪い意味での価格上昇が続く可能性は否定できませんが。 |

不動産売却のタイミング

以上の通り、「期待利回り」からも「年収倍率」からも、現在のマーケットは“天井”である可能性は高いと言えます。

「不動産を買うタイミング(年収倍率)」の方では「買うタイミングとはいえない」ということを書きましたが、逆に今は「売るべきタイミング」です。

特に、築古マンションや、定期借地権マンションなどの、築年がこれ以上古くなると買い手が付くか不安を覚えるような物件の場合、現在が“高く”売ることのできる(結構な確率で最後の)チャンスであると断言できます。